Diversifiez les solutions pour optimiser votre pression fiscale

Le 24/11/2017Mais il existe une certitude : à partir d’un certain niveau de revenus, une défiscalisation IR réussie passe nécessairement par une diversification des véhicules et actifs sous-jacents utilisés, dans le respect du plafonnement global annuel des niches fiscales. Voici quelques leviers intéressants à utiliser :

PERP : Préparez la retraite et ajustez votre défiscalisation

Le PERP (Plan d’épargne retraite populaire) constitue un levier efficace pour s’assurer un complément de retraite dans un cadre fiscal privilégié. Au terme du plan, une rente viagère personnelle est distribuée. Les versements effectués sur un PERP sont déductibles des revenus imposables dans la limite annuelle de 10 % du revenu professionnel de l’année précédente(1) ou 10 % du Plafond Annuel de la Sécurité Sociale de l’année précédente (déduction maximale de 30 893 € ou 3 862 € pour les versements réalisés en 2017(2)). Le gain fiscal dans le cadre de ces versements est d’autant plus important que la tranche marginale d’imposition (TMI) est élevée. Bonne nouvelle, alors que le prélèvement à la source de l‘impôt sur le revenu a été reporté d’un an, au 1er janvier 2019, les versements sur un PERP réalisés au plus tard jusqu’au 31 décembre 2017 sont bien déductibles du revenu global.

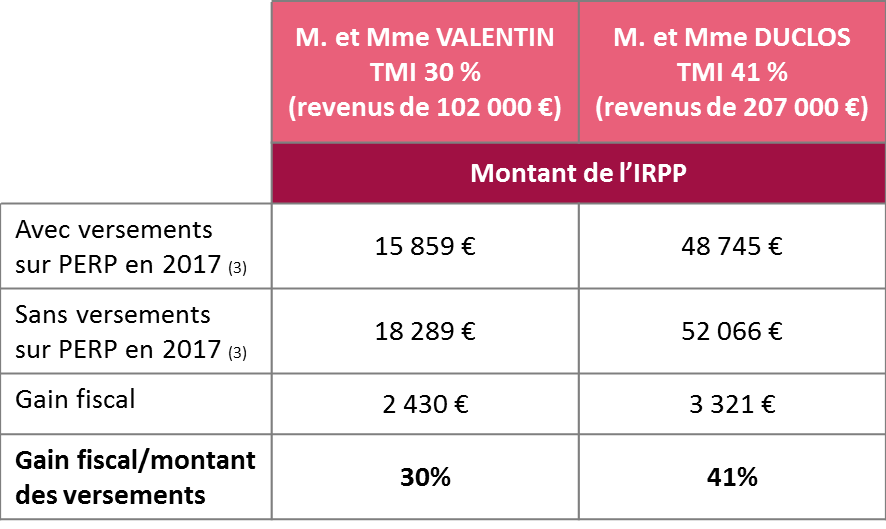

Illustration des gains fiscaux attachés au PERP pour deux couples, sur la base de versements cumulés de 8 100 € en 2017 :

PRIVATE EQUITY : Boostez votre épargne avec des entreprises non côtées

Le private equity permet de diversifier son patrimoine sur des actifs non corrélés à la Bourse. L’investissement réalisé avant fin 2017 permet, sous certaines conditions et dans le respect de certains plafonds, une réduction d’IR équivalente à 18 % du montant de la souscription, que ce soit dans le cadre d’un investissement direct(4) ou par le biais d’un fonds spécialisé comme un FCPI(5).

• Les FCPI (Fonds commun de placement dans l’innovation) participent au financement de PME innovantes. Les prises d’intérêt se font majoritairement dans des entreprises non cotées de moins de 2000 salariés, indépendantes, dont au moins 20 % dans de jeunes entreprises. Le gain fiscal maximal à la souscription de parts en numéraire est de 2 160 € pour une personne seule et de 4 320 € pour un couple marié ou pacsé au titre de l’année 2017. Investir dans des parts de FCPI présente un risque élevé de perte en capital. Le capital n’est pas garanti. Les performances passées ne préjugent pas des performances futures.

Immobilier : Accédez à des actifs de qualité

Avec la reconduction des incitations fiscales dont celles du dispositif Pinel, l’immobilier locatif garde tout son sens dans une stratégie de défiscalisation et de constitution de patrimoine. Passer par une SCPI (Société civile en placement immobilier), ou une holding permet d’accéder à des actifs de qualité (bureaux, commerces, logements, hôtels…) habituellement réservés aux professionnels.

• L’investissement en parts de SCPI Pinel offre une réduction d’impôt sur le revenu de 21 %(6) en contrepartie d’un engagement de conservation des parts de SCPI pendant 12 ans(7). La SCPI ne garantit pas la vente des parts. L’investissement comporte un risque de perte en capital. Les performances passées ne préjugent pas des performances futures.

• L’investissement en « déficit foncier » est axé sur les biens de caractère devant faire l’objet de travaux de rénovation. Le gain fiscal varie d’un produit à un autre, en fonction du montant des travaux et du profil client.

(1) Net de cotisations sociales et de frais professionnels retenu dans la limite de huit fois le Plafond Annuel de la Sécurité Sociale (PASS) de l’année 2016.

(2) Ces limites peuvent être diminuées de certaines cotisations versées à un régime obligatoire de retraite supplémentaire d’entreprise (régimes dits de « l’article 83 ») des cotisations « Madelin » et des sommes exonérées d’impôt sur le revenu versées sur un Plan d’Epargne pour la Retraite Collectif (PERCO).

(3) Hypothèse : barème IRPP 2017, celui de 2018 n’étant pas encore connu à ce jour. Outre les prélèvements sociaux.

(4) Le montant des versements est retenu dans la limite annuelle de 50 000 € pour les contribuables célibataires, veufs ou divorcés ou de 100 000 € pour les contribuables mariés ou pacsés soumis à une imposition commune. La fraction des investissements excédant la limite annuelle ouvre droit à la réduction d’impôt dans les mêmes conditions au titre des quatre années suivantes. D’autres conditions sont exigées. La réduction d’impôt sur le revenu est prise en compte dans le calcul du plafonnement global des niches fiscales.

(5) Le montant des versements est retenu dans la limite annuelle de 12 000 € pour les contribuables célibataires, veufs ou divorcés ou de 24 000 € pour les contribuables mariés ou pacsés soumis à une imposition commune. D’autres conditions sont exigées. La réduction d’impôt sur le revenu est prise en compte dans le calcul du plafonnement global des niches fiscales.

(6) Calculée sur 95 % du montant des versements retenu dans la limite de 300 000 € par an.

(7) Cette période pourra être plus longue puisqu’elle court à compter de la date de mise en location du dernier immeuble acquis ou rénové par la SCPI. En considération de la fiscalité applicable au 3 octobre 2017.